Frankowicze: Skomplikowany świat kredytów walutowych

Dlaczego kredyty walutowe są tak popularne?

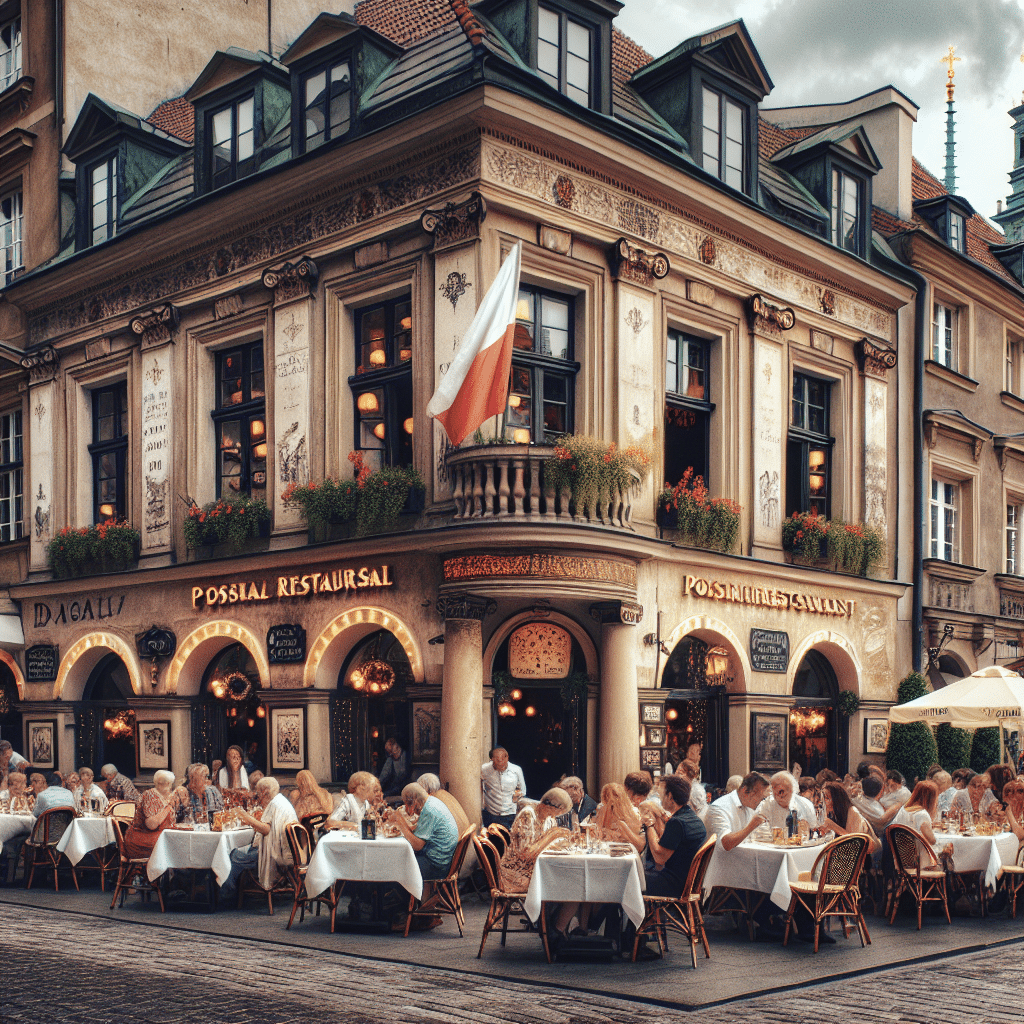

Kredyty walutowe, szczególnie te indeksowane do franka szwajcarskiego, były bardzo atrakcyjną opcją dla polskich kredytobiorców przez wiele lat. Przyczyny ich popularności były różne: niższe oprocentowanie, możliwość spłaty w obcej walucie, niższe raty miesięczne. Wszystko to sprawiało, że dla wielu osób kredyty walutowe były jedyną realną opcją, pozwalającą na spełnienie marzeń o własnym mieszkaniu czy domu.

Niezrozumiała zawiłość

Jednak miłe chwile związane z korzystaniem z kredytów walutowych skończyły się dla wielu osób, które nagle stanęły w obliczu wysokich rat, znacznie przekraczających ich możliwości finansowe. Frankowicze, czyli osoby mające kredyty walutowe w przeważającej większości z ich wartości wchodzącą w skład właśnie franka szwajcarskiego, znaleźli się w trudnej sytuacji.

Kiedy frank znacznie zdrożał w stosunku do polskiego złotego, ich miesięczne raty poszybowały w górę, często dwukrotnie lub nawet trzykrotnie przekraczając wcześniejsze koszty. Wiele rodzin znalazło się w sytuacji beznadziejnej, nie będąc w stanie spłacać swoich zobowiązań.

Eliza Nowak, prawniczka specjalizująca się w sprawach dotyczących frankowiczów, wyjaśnia: „Kredyty walutowe, przede wszystkim te indeksowane do franka szwajcarskiego, były bardzo atrakcyjne dla polskich kredytobiorców ze względu na niższe oprocentowanie. Jednak wiele osób nie rozumiało pełnego ryzyka związanego z takimi kredytami. W momencie, gdy frank zaczynał rosnąć w wartości, raty stawały się nie do udźwignięcia dla wielu kredytobiorców”.

Mechanizmy ochrony frankowiczów

W odpowiedzi na trudności, jakie pojawiły się u frankowiczów, pojawiły się różne mechanizmy mające ich chronić. Jednym z nich było rozwiązanie pod nazwą ustawa „antylichwiarska”. Miała ona na celu uregulowanie niekorzystnych praktyk bankowych oraz zapobieganie wyzyskiwaniu klientów w sytuacji, gdy kurs waluty znacząco rośnie.

Eliza Nowak dodaje: „Ustawa antylichwiarska była krokiem w dobrą stronę, ale nie rozwiązała problemu frankowiczów w całości. Wciąż wiele osób pozostaje w trudnej sytuacji i nie ma możliwości spłaty swojego kredytu. Potrzebujemy dodatkowych rozwiązań, które pomogą tym rodzinom w powrocie do normalnego życia i uregulowaniu swoich zobowiązań”.

Porady dla frankowiczów

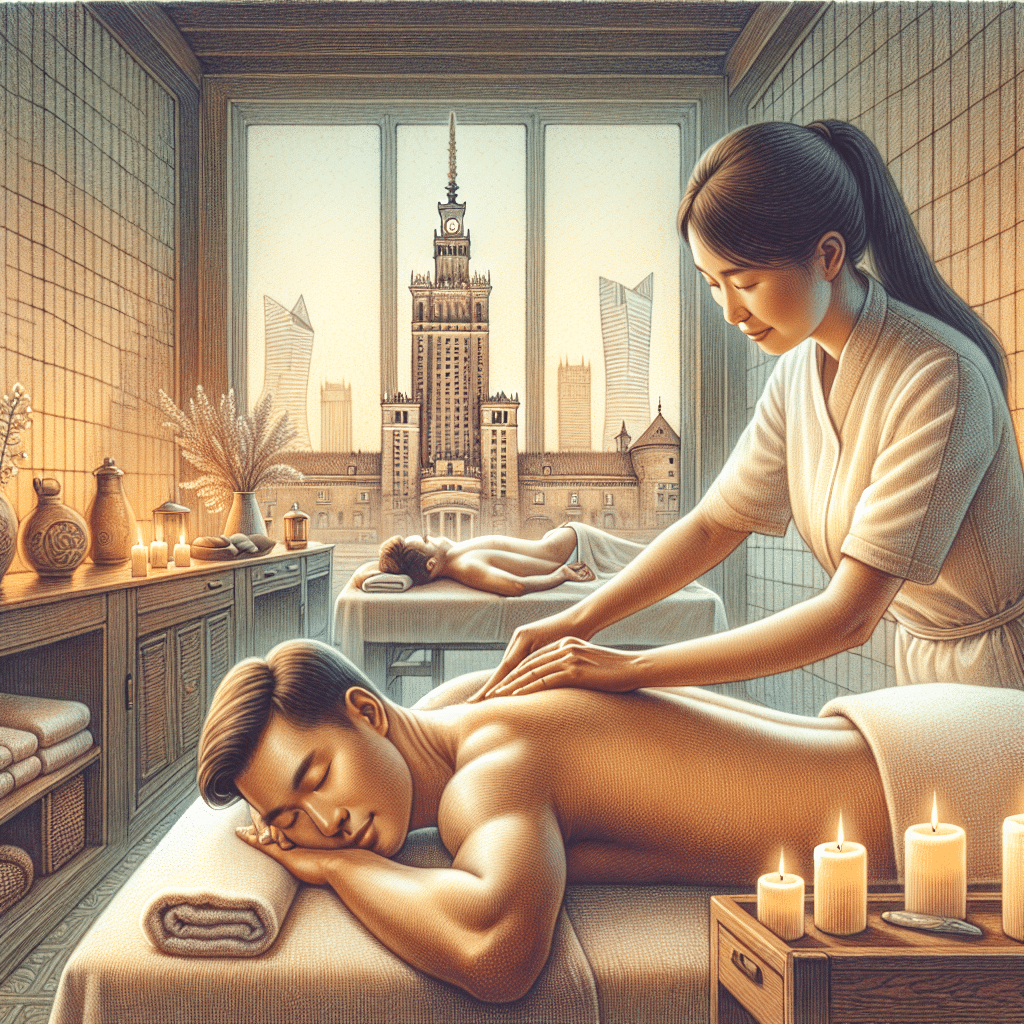

- Skontaktuj się z prawnikiem specjalizującym się w sprawach frankowiców. Będzie on w stanie pomóc Ci zrozumieć swoje prawa i możliwości.

- Przeprowadź dokładną analizę swojej sytuacji finansowej. Sprawdź, jakie są Twoje koszty miesięczne i czy masz możliwość spłaty kredytu.

- Rozmawiaj z bankiem. Często można negocjować warunki kredytu, a także uzyskać pomoc w spłacie.

- Zastanów się nad skorzystaniem z programów rządowych lub funduszy pomocowych dla frankowiczów.

- Pamiętaj, żeby nie poddawać się. Sytuacja może być trudna, ale istnieją rozwiązania.

Jeśli jesteś frankowiczem i zmaga się z wysokimi ratami kredytowymi, to pamiętaj, że nie jesteś sam. Istnieją organizacje i instytucje, które mogą pomóc Ci w tym trudnym okresie. Warto skorzystać z ich pomocy i szukać wsparcia.

O dzisiejszych frankowiczach wiemy już więcej. Wiedza na temat kredytów walutowych i ich mechanizmów jest coraz bardziej dostępna dla kredytobiorców. Unikajmy jednak powtórzenia błędów przeszłości i starajmy się podejmować decyzje kredytowe w sposób przemyślany i przede wszystkim świadomy. Kredyt walutowy może być korzystną opcją, ale tylko pod warunkiem dokładnej analizy i świadomego podejścia.

Pytania i odpowiedzi

Jakie są zalety kredytów walutowych?

Kredyty walutowe umożliwiają korzystanie z niższych oprocentowań i potencjalnie niższych rat kredytowych w porównaniu do kredytów denominowanych w polskiej walucie. Pozwalają również na zabezpieczenie przed ryzykiem inflacyjnym.

Jakie są wady kredytów walutowych?

Kredyty walutowe niosą ze sobą ryzyko zmiany kursu waluty, co może skutkować wzrostem zadłużenia w przypadku, gdy waluta obca zacznie zyskiwać na wartości względem złotego. Ponadto, kredyty walutowe mogą być bardziej skomplikowane do zrozumienia i wymagają większej wiedzy od kredytobiorcy.

Jakie dokumenty są potrzebne do ubiegania się o kredyt walutowy?

W celu ubiegania się o kredyt walutowy, zazwyczaj wymagane są standardowe dokumenty, takie jak: dokumenty potwierdzające tożsamość, zaświadczenie o dochodach, umowa kupna nieruchomości, decyzja o kredycie, itp. Dodatkowo, konieczne może być przedstawienie dokumentów dotyczących waluty, w której będzie udzielany kredyt.

Jakie są najczęstsze rodzaje walut oferowanych w kredytach walutowych?

Najczęściej oferowane waluty w kredytach walutowych to: szwajcarski frank (CHF), euro (EUR) oraz dolar amerykański (USD). Wybór waluty zależy od preferencji kredytobiorcy, kondycji finansowej oraz prognoz dotyczących kursu wymiany walut.

Jakie czynniki wpływają na ryzyko walutowe w przypadku kredytów walutowych?

Ryzyko walutowe wynika z wielu czynników, takich jak: sytuacja na rynku walutowym, polityka gospodarcza kraju, w którym udzielany jest kredyt, trendy i prognozy dotyczące kursu wymiany walut, a także globalne czynniki ekonomiczne.

Jakie są typowe strategie zabezpieczające przed ryzykiem walutowym?

Najczęstsze strategie zabezpieczające przed ryzykiem walutowym to: kupno opcji walutowych, skorzystanie z instrumentów finansowych takich jak kontrakty terminowe lub instrumenty pochodne, czy też rozłożenie zadłużenia na kilka walut.

Jakie są alternatywne rozwiązania dla kredytów walutowych?

Alternatywnymi rozwiązaniami dla kredytów walutowych są: kredyty denominowane w polskiej walucie, kredyty hipoteczne, które nie są powiązane z kursami walutowymi, a także oszczędności, które mogą posłużyć jako źródło finansowania.

Jakie są obowiązki frankowiczów w przypadku znacznej zmiany kursu walutowego?

Frankowicze, czyli osoby posiadające kredyty walutowe w szwajcarskich frankach, po zauważeniu znacznej zmiany kursu walutowego, powinny skonsultować się z bankiem i ustalić, jakie są ich obowiązki związane z taką zmianą. Może to obejmować możliwość renegocjacji umowy kredytowej, skorzystanie z oferty przewalutowania lub wybranie innej strategii finansowej.

Jakie są obecne przepisy dotyczące kredytów walutowych?

Obecne przepisy dotyczące kredytów walutowych różnią się w zależności od kraju, w którym udzielany jest kredyt. W Polsce, po wprowadzeniu ustawy „antylichwiarskiej” w 2015 roku, wprowadzono szereg obostrzeń dotyczących reklamy, informacji, zawartości umów kredytowych oraz przewalutowania kredytów walutowych.

Jakie są potencjalne skutki dla frankowiczów w przypadku bankructwa banku?

W przypadku bankructwa banku, frankowicze będą mieli status wierzycieli i mogą być uprzywilejowani w procesie likwidacji banku. Jednak ostateczne skutki dla frankowiczów zależą od wielu czynników, takich jak: ocena ryzyka kredytowego, działania organów nadzoru finansowego oraz obecne warunki na rynku finansowym.